La pression sociale et fiscale réelle du salarié moyen au sein de l’UE en 2023

Grâce à des données calculées par EY, l’Institut économique Molinari publie, pour la 14ème année consécutive, son étude sur la pression sociale et fiscale réelle du salarié moyen au sein de l’Union européenne (UE).

Ce classement présente la spécificité de chiffrer pour l’année en cours la pression sociale et fiscale réellement supportée par les salariés moyens, avec une méthodologie robuste et uniforme dans toute l’UE à 27, permettant d’appréhender l’impact réel des impôts et charges et leurs évolutions.

1. LE CONTEXTE : DES CHARGES ET IMPOTS DIFFICILES A APPREHENDER

Le droit des citoyens à consentir de façon éclairée à l’impôt est devenu un fondement des démocraties modernes avec les révolutions américaine et française de la fin du XVIIIème siècle. L’article 14 de la Déclaration des droits de l’homme et du citoyen de 1789 stipule que « Tous les Citoyens ont le droit de constater, par eux-mêmes ou par leurs représentants, la nécessité de la contribution publique, de la consentir librement, d’en suivre l’emploi, et d’en déterminer la quotité, l’assiette, le recouvrement et la durée ».

Pour autant, l’application de ce principe est devenue de plus en plus ardue. L’impôt sur le revenu – apparu en Grande Bretagne en 1842, en Allemagne en 1893 ou en France en 1914 – n’est en général qu’une charge parmi d’autres. Le financement des systèmes obligatoires de protection sociale assurantiels de type Bismarckien (1883), assistanciel de type Beveridgien (1942) a mobilisé au fil des années des contributions de plus en plus significatives. C’est notamment le cas en France, pays dans lequel l’essor de la protection sociale publique (1910, 1945…) a donné lieu à un financement mixte assis sur les salaires (cotisations patronales et salariales) puis sur tous les revenus (CSG, CRDS…). En parallèle, la donne a aussi été complexifiée avec la montée en puissance de la TVA, innovation française de 1954 reprise ensuite dans toute l’Union européenne.

L’essor de la pression sociale et fiscale est traditionnellement mesuré de façon macroéconomique, en rapportant le poids des impôts et charges au Produit intérieur brut (PIB). Cette mesure a l’avantage d’être un standard, mais elle a l’inconvénient d’agréger des charges pesant sur des agents économiques (entreprises, salariés…) et des assiettes radicalement différentes (salaires, plus-values, bénéfices…).

Même si in fine la fiscalité est toujours économiquement supportée par des individus, avec un lien économique et juridique plus ou moins simple à décoder[i], les approches macroéconomiques sont relativement peu parlantes pour la majorité d’entre nous. En quoi est-ce utile de savoir que les prélèvements obligatoires représentent entre 22 et 48 % du PIB[ii], selon qu’on est en Irlande ou en France, si l’on pense, à tort, ne pas être concerné par cet effort collectif ?

La réalité des prélèvements obligatoires est sans rapport avec les ordres de grandeur que les citoyens ont en tête. Ceux concernés par l’impôt sur le revenu ont tendance à se focaliser sur ce dernier, en relativisant l’impact sur le pouvoir d’achat de prélèvements moins visibles tels que les cotisations sociales ou la TVA.

Or, les cotisations sociales représentent l’essentiel des prélèvements obligatoires supportés par le salarié moyen européen, sauf au Danemark (2 % cf. Figure 1).

Une grande partie des actifs considère aussi que sa contribution au financement des systèmes sociaux se limite aux contributions « salariales ». Cette relative myopie est liée au fait que les pays ont recours à une combinaison de cotisations sociales « patronales » et « salariales », contribuant à rendre peu lisible le coût réel de la protection sociale. Dans certains pays, les taux de ces cotisations sociales sont proches. C’est notamment le cas en Allemagne, Hongrie, Luxembourg, Pologne ou Royaume-Uni. Dans d’autres pays, les taux de cotisations « patronales » sont sensiblement plus élevés que les cotisations « salariales ». C’est notamment le cas en Estonie, Espagne, ou Italie. Cette distinction « patronal/salarial », qui pourrait laisser croire que les employeurs contribuent dans des proportions variables, est trompeuse. D’un point de vue économique, les cotisations « patronales » comme « salariales » sont payées par l’employeur au titre de l’activité du salarié. Elles vont en déduction des sommes que ce dernier pourra librement dépenser, d’où l’intérêt de la méthodologie employée dans cette étude.

La TVA représente aussi une part significative des recettes publiques. Il s’agit d’un impôt particulièrement difficile à saisir par le commun des mortels. Prélevé à la source par le vendeur, son coût global sur l’année n’est pas facile à appréhender par les contribuables.

L’essor de la fiscalité fait aussi l’objet de travaux spécifiques. L’OCDE publie notamment des baromètres thématiques traitant de la fiscalité sur les salaires, sur la consommation ou sur les profits. Si ces travaux offrent une très grande richesse d’informations, avec une variété de cas-type, ils ne permettent pas d’offrir une vision globale parlante et sont disponibles avec un décalage dans le temps, contrairement à ce travail conçu avec la fiscalité de l’année en cours.

Pourtant, l’impôt ou la cotisation sociale sont l’affaire de tous et la transparence sur ces questions relève de l’impératif démocratique.

2. L’OBJECTIF DE L’ETUDE : ESTIMER LA PRESSION SOCIALE ET FISCALE DES SALARIES MOYENS

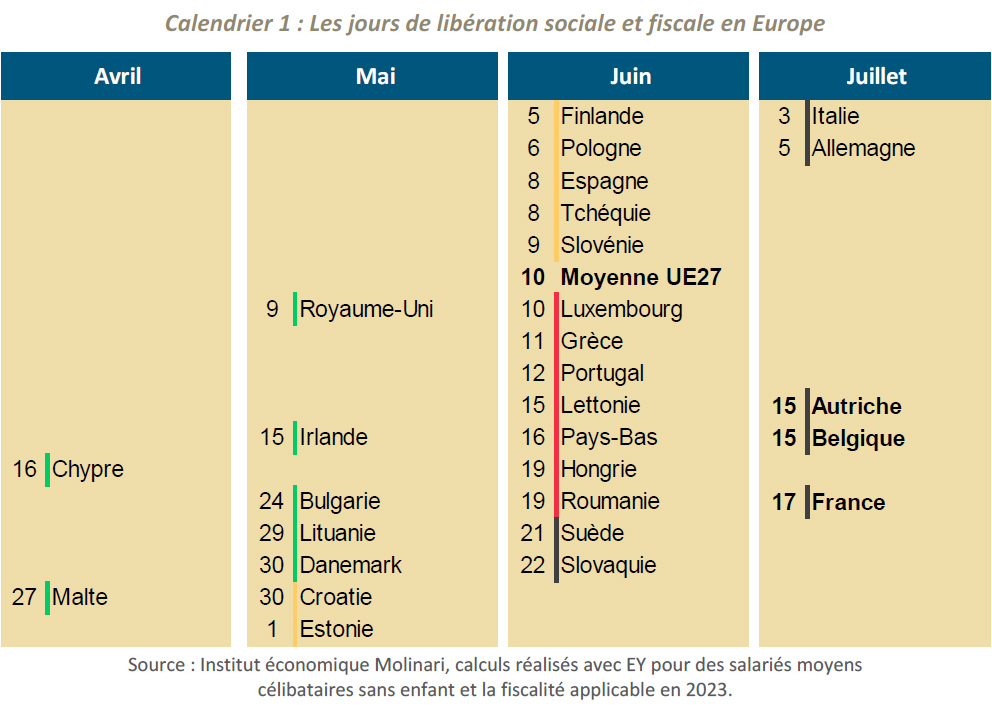

L’objectif de cette étude est d’estimer la pression sociale et fiscale qui pèse réellement sur le salarié moyen dans chacun des 27 pays membres de l’Union européenne (UE) ainsi qu’au Royaume-Uni. Cette étude entend éclairer les citoyens, dans un domaine particulièrement difficile à suivre pour un non spécialiste. Elle repose sur une démarche permettant de visualiser, clairement et simplement, l’ampleur des charges et des impôts pour déterminer le jour symbolique de « libération sociale et fiscale » pour les salariés moyens des différents pays de l’UE.

Les calculs partent naturellement de ce que paie l’employeur au titre du salarié, ce qu’on appelle parfois le « salaire complet » ou le « super brut ». Cette somme finance les cotisations sociales dites « patronales » et le salaire « brut ». Pour passer du salaire « brut » au « pouvoir d’achat réel » du salarié, il faut ensuite déduire les cotisations salariales, l’impôt sur le revenu et la TVA associée aux consommations de biens et services.

Cette étude permet de mesurer le coût réel des services publics et de la sécurité sociale pour un salarié moyen célibataire et sans enfant. Ce coût est établi en agrégeant les principaux impôts ou charges qu’il supporte, directement ou indirectement : charges sociales (patronales et salariales), impôt sur le revenu et TVA. Tous ces prélèvements obligatoires, pris au titre du travail ou de la consommation, sont intégralement financés par les fruits de l’activité des salariés moyens. Ils réduisent in fine d’autant leur pouvoir d’achat réel. Ils sont calculés sur des assiettes cohérentes, dans le cadre d’un salarié ayant le revenu moyen du pays en question. Ce salarié est célibataire et sans enfant, notion pouvant influer sur l’impôt sur le revenu dans certains pays.

Les charges et impôts sont rapportés au « salaire complet » ou « super brut » du salarié moyen, ce qui permet de calculer le taux de pression sociale et fiscale réel dans chacun des pays de l’UE. Les pourcentages n’étant pas parlants pour tous, le calcul est rapporté à une année, pour déduire le moment à partir duquel le salarié moyen recouvre la liberté d’utiliser, comme il veut, son pouvoir d’achat, en consommant ou épargnant.

Précisons que les charges sociales permettent de financer des services collectifs dont les salariés bénéficient directement ou indirectement à des degrés divers. Cet indicateur mesure donc la date à partir de laquelle le salarié devient libre d’utiliser, comme il le souhaite, les fruits de son travail et non la date à partir de laquelle le salarié cesserait de « travailler pour la collectivité ».

3. LES JOURS DE LIBERATION SOCIALE ET FISCALE 2023

LIRE LA SUITE DE L’ÉTUDE ICI (FORMAT PDF)

Notes

[i] Comme l’explique Pascal Salin l’impôt « ne frappe pas ceux que l’on croit. On n’a que très rarement – si ce n’est jamais – les moyens de savoir exactement qui supporte ou paie effectivement le poids de tel ou tel impôt dans un système fiscal donné ». Salin, P. (2014). La tyrannie fiscale, Odile Jacob.

[ii] Calculs Institut économique Molinari au titre de 2022 d’après Eurostat (2023), Principaux agrégats des administrations publiques, y compris recettes et dépenses, lignes D2 D5 D61 D91 D995.