L’incidence fiscale, cette grande oubliée

Le concept – Son illustration avec la taxe numérique, taxant les consommateurs et non les GAFA

Qui paie quels prélèvements obligatoires? Pour le grand public, la réponse est souvent simple et dépendante de la dénomination juridique des impôts. Les entreprises sont censées payer ceux qui les visent spécifiquement (cotisations patronales, impôts sur les bénéfices…) de même que les ménages assumeraient la fiscalité les ciblant (charges sociales salariales, impôt sur le revenu, TVA…).

Dans les faits, l’analyse économique montre que la réalité est loin d’être aussi simple. Les ménages assument aussi des fiscalités ne les visant pas au premier chef. Par ricochet, ils se révèlent de facto les vrais payeurs d’impôts sur les produits, la production ou les bénéfices des entreprises. Une réalité qui, faute d’être correctement prise en compte en France, conduit à multiplier les contre-sens, comme l’illustre le cas emblématique de la taxe numérique.

Les économistes ont identifié, il y a des siècles, que la fiscalité, poreuse, passe d’un acteur à un autre. Ils ont montré très tôt que le contribuable « statutaire » ou « juridique » n’est pas nécessairement celui qui assume d’un point de vue effectif l’impôt. L’incidence réelle des impôts dépend en effet de la capacité des contribuables à reporter la charge fiscale sur des tiers, en se muant en collecteurs d’impôts payés par d’autres. Cette « reconnaissance du fait que la charge de l’impôt n’est pas nécessairement supportée par ceux sur lesquels elle est perçue » constitue même selon Kotlikoff et Summers une « contribution distinctive de l’analyse économique »(1).

D’où l’intérêt de développer l’analyse de l’incidence fiscale permettant de savoir qui supporte in fine la charge des prélèvements obligatoires, indépendamment des acteurs intervenant dans leur collecte.

LE REPORT DES IMPÔTS SUR LES CONSOMMATEURS

Dès 1776, Adam Smith souligne que nombre d’« impôts ne sont pas supportés, en définitive, par le fonds ou la source du revenu sur lequel on avait eu l’intention de les faire porter »(2). Souvent, « L’impôt est payé, en fin de compte, par le dernier acheteur ou consommateur »(3). En 1817, David Ricardo note que « l’impôt sur le produit agricole n’est payé ni par le propriétaire ni par le fermier; c’est le consommateur qui, payant ces denrées plus cher, acquitte l’impôt »(4). A la fin des années 1820, Jean-Baptiste Say souligne que « Tout impôt est une charge que le contribuable cherche à rejeter sur les autres membres de la société »(5). Pour l’industriel et économiste français, « l’impôt que le producteur est obligé de payer fait partie de ses frais de production (…) il faut bien qu’il augmente le prix de ses produits; et de cette manière fasse supporter au moins une forte partie de l’impôt à ses consommateurs »(6).

D’un point de vue économique, la charge fiscale d’un impôt pèse d’autant plus sur un facteur qu’il est « inélastique ». L’aptitude à repousser la charge de l’impôt vers le consommateur dépend de l’élasticité prix(7). Les producteurs ou les distributeurs d’un bien particulièrement recherché, tel l’essence, seront à même de repousser la charge économique d’une augmentation d’impôts sur leurs clients.

A contrario, un producteur d’un bien faiblement demandé sera moins à même de repousser l’augmentation de taxes sur ses clients. A l’extrême, il sera contraint d’absorber l’intégralité de l’impôt et de réduire ses marges. Il y aura donc, dans ce cas, coïncidence entre le producteur, assujetti d’un point de vue statutaire ou juridique, et le payeur d’un point de vue économique.

Selon les élasticités des offres, la fiscalité induira un changement plus ou moins important de l’offre et/ou de la demande, contractera les quantités échangées et réduira l’utilité des acteurs sous la forme d’une perte sèche pour la collectivité.

Pour autant, le raisonnement ne s’arrête pas là, car l’analyse de l’incidence fiscale montre que l’entreprise incapable de reporter l’impôt sur ses clients peut aussi se retourner vers ses salariés ou ses actionnaires. Les entreprises pénalisées par le développement de la fiscalité auront tendance à être moins généreuses lorsqu’il s’agira d’augmenter les salaires ou de verser des dividendes à leurs actionnaires.

LE REPORT DES IMPÔTS SUR LES SALARIES ET ACTIONNAIRES

In fine, la charge fiscale finit toujours par porter sur des personnes physiques « propriétaires du capital, salariés et/ou consommateurs »(8).

L’incidence fiscale repose selon les cas en bout de ligne sur : les consommateurs, les salariés, les actionnaires, les salariés ou les actionnaires des partenaires commerciaux, les salariés ou les actionnaires des partenaires commerciaux des entreprises en contact avec les partenaires.

Là encore, les élasticités vont rentrer en ligne de compte. Les ajustements dépendront de la sensibilité du capital et du travail au taux effectif d’imposition, comme il en allait de la consommation(9).

Les économistes s’accordent pour dire que la fiscalité impacte les structures et les facteurs les moins réactifs et ayant le moins d’alternatives, conformément à l’intuition de Maurice Lauré selon lequel « les répercussions se font des économiquement forts vers les économiquement faibles »(10). Simula et Trannoy soulignent que « le mouvement de fuite du facteur mobile lui permet d’échapper en partie à la taxe et, ainsi, de dévier la charge de la taxe sur d’autres facteurs »(11), tandis que le facteur le plus immobile ne peut pas échapper à la taxe. Bien sûr, « la variation des prix induite par celle des taxes entraîne un changement dans la distribution des revenus, des profits et du bien-être », phénomène qui est, selon eux, « l’objet ultime de l’incidence fiscale »(12).

D’où l’importance d’arriver à dépasser les constructions juridiques que l’auteur de Sapiens, Yuval Noah Harari, qualifie à raison de « fictions sociales », et se pencher sur les interactions dans la création de richesse et la fiscalité.

UN SUJET MAJEUR, QUI ENGLOBE LES IMPOTS SUR LES PRODUITS, SUR LA PRODUCTION ET LES BENEFICES

Contrairement à un préjugé, les producteurs ne répercutent pas seulement la fiscalité sur les produits. Leur capacité de développement est souvent conditionnée au report de la fiscalité sur l’outil de production et les bénéfices. Les travaux d’Arnold Harberger montrent, par exemple, que l’impôt sur les sociétés pénalise les consommateurs, actionnaires et salariés dans des proportions variables selon la nature des marchés(13).

Dans ce processus, il est à craindre que certaines entreprises, incapables de reporter l’incidence de la fiscalité sur leurs salariés, clients ou actionnaires, soient entravées dans leur développement voire dépérissent.

UNE ANALYSE AU CAS PAR CAS S’IMPOSE

Complexité supplémentaire, l’incidence des différents impôts varie beaucoup selon que l’activité est en voie ascendante ou déclinante. Dans le premier cas, les producteurs parviennent aisément à transférer le poids sur les acheteurs ou les consommateurs; dans le second cas, ils sont obligés de le supporter eux-mêmes, soit en totalité ou partie(14). C’est ce qui faisait dire à Maurice Lauré que l’étude des incidences n’est possible qu’à condition de connaître les circonstances économiques(15).

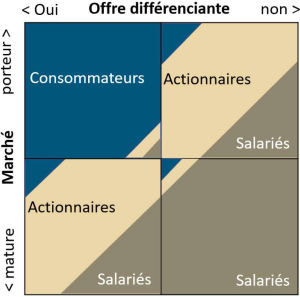

Répartition de l’incidence fiscale entre les acteurs

selon la nature des offres et des marchés

Lecture : un acteur ayant une offre différenciante sur un marché porteur n’aura pas de difficulté à reporter l’incidence fiscale sur les consommateurs. A l’opposé, un acteur ayant une offre non différenciante sur un marché en déclin ne pourra pas reporter la taxe sur les consommateurs, aura du mal à le faire sur les actionnaires en raison de la mobilité du capital et aura tendance à faire peser l’incidence sur les salariés.

L’INCIDENCE FISCALE, UN ANGLE MORT DES POLITIQUES PUBLIQUES ET DU DEBAT FRANCAIS

Faute de prendre en compte correctement cet aspect crucial dans le domaine fiscal, mais aussi réglementaire, il est probable que nombre de politiques publiques ratent leurs cibles et/ou produisent des effets non désirés voire pervers.

Si l’incidence était mieux prise en compte, nous aurions sans doute évité de devenir des champions de la fiscalité ciblant les entreprises, avec des impôts de productions hors-norme et des impôts sur les bénéfices supérieurs à la moyenne européenne. Ces fiscalités sont trop souvent présentées comme des gages de ‘justice sociale’ et d’équilibrage des efforts, les entreprises devant être mises à contribution au même titre que les ménages, voire plus. Dans les faits, ces présentations sont trompeuses. Les hauts niveaux de fiscalité transitant par les entreprises retombent nécessairement sur les ménages. S’ils pénalisent les actionnaires, en nuisant au rendement de leurs placements, ils pénalisent aussi les salariés, en nuisant aux progressions salariales comme l’illustre une abondante littérature économique trop souvent ignorée en France(16), voire à l’emploi.

Et s’il existe des cas où salariés et actionnaires seront faiblement pénalisés, c’est parce que l’incidence fiscale reposera sur les consommateurs, avec une dégradation du rapport qualité/prix. La taxe numérique illustre parfaitement ce travers. Censée cibler les GAFA, disposant d’un pouvoir de marché significatif, cette taxe est in fine payée par les ménages hexagonaux, consommateurs de services numériques.

LE CONTRESENS DE LA ‘TAXE GAFA’

Officiellement cette taxe visait à corriger une injustice(17). La fiscalité des grandes entreprises du numérique a été présentée comme anormalement basse et la taxe française était censée corriger cette anomalie.

Mais la prise en compte de l’incidence fiscale révèle une réalité à l’opposé du narratif, avec une taxe, indolore pour les acteurs américains, payée par des acteurs européens.

L’étude d’impact française s’est malheureusement limitée à des propos généraux, voire contradictoires. Elle suggérait que les grands acteurs du numérique pourraient chercher à ne pas répercuter la taxe française sur leurs clients, tout en reconnaissant qu’ils étaient en position de le faire en raison de leur avance(18). Elle ne proposait aucun chiffrage d’incidence fiscale sur les entreprises faisant appel aux GAFA et à leurs consommateurs.

Or, il était clair que, conformément à la théorie de l’incidence fiscale, les GAFA américains étaient à même de reporter l’essentiel du coût de la taxe sur l’écosystème français. Bénéficiant d’une avance et d’un effet de taille, ils pouvaient préserver leurs marges en dégradant le partage de la valeur au détriment de leurs partenaires ou de leurs clients.

Dès mars 2019, le cabinet Deloitte & Taj alertait sur l’impact de la future loi française. Selon ses chiffrages d’incidence fiscale, 55 % de la charge fiscale serait supportée par les consommateurs, 40 % par les entreprises utilisant les plateformes numériques et seulement 5 % par les grandes entreprises du numérique directement ciblées par la loi(19).

Dans le même temps, l’Institut économique Molinari soulignait qu’un acteur comme Amazon serait incité à reporter le surcoût lié à la taxe française sur l’Hexagone. Compte tenu de son taux de marge mondial – 2,6 % du chiffre d’affaires en moyenne sur les 10 dernières années –, la mise en place d’une taxation à 3 % sur certaines de ses activités était loin d’être anodine. Compte tenu de son avance dans le commerce en ligne, Amazon serait en position de reporter la taxe française sur ses partenaires, en adaptant les règles de partage de la valeur, avec une réduction des gains pour les entreprises utilisant sa market place pour vendre en France(20). C’est exactement ce qui s’est passé.

UNE TAXE SUR LES CONSOMMATEURS ET ACTEURS FRANÇAIS DU NUMÉRIQUE

Amazon a confirmé le 1er octobre 2019 la répercussion de la taxe française sur les commerçants utilisant sa plateforme. Les commissions ont augmenté de quelques dixièmes de points à près de 1,5 point selon les produits, afin de compenser les 3 % de surcoût lié à la taxe numérique. Dans son communiqué, Amazon déclarait : « Étant donné que nous opérons dans le secteur très concurrentiel et à faible marge du commerce de détail et que nous investissons massivement dans la création d’outils et de services destinés à nos clients et à nos vendeurs partenaires, nous ne sommes pas en mesure d’absorber une taxe supplémentaire assise sur le chiffre d’affaires et non sur les bénéfices. Cette taxe visant directement les services de la marketplace que nous mettons à la disposition des entreprises avec lesquelles nous travaillons, nous n’avons pas d’autre choix que de la leur répercuter »(21). Comme le soulignait un journaliste français familier du dossier « On peut donc s’attendre à ce que les vendeurs concernés, à moins de sacrifier leurs marges, répercutent à leur tour, en tout ou partie, la hausse de commission par une hausse de leurs prix. La taxe GAFA serait alors payée au final par les clients »(22).

De même, Apple a indiqué le 1er septembre 2020 que les développeurs iOS supportent la charge de la taxe GAFA. Les gains perçus par les développeurs ont été « ajustés », c’est-à-dire réduits, pour tenir compte du prélèvement à hauteur de 3 % mis en place par la France en sus de la TVA. La firme de Cuppertino a laissé le soin aux développeurs concernés d’augmenter, s’ils le souhaitaient, le prix des applications pour reporter la taxe sur leurs consommateurs(23).

Aussi, la taxe française pèse économiquement peu sur les grands acteurs américains initialement ciblés, mais plus sur leurs partenaires commerciaux et clients, point qu’admet l’administration française sans pour autant remettre en cause l’intérêt de sa démarche(24).

Autre effet pervers, cette taxe pénalise avant tout les acteurs numériques européens de taille moyenne (Amadeus, Critéo, Schibsted…). N’étant pas aussi puissants que les GAFA américains, il leur est plus difficile de reporter l’impact de la taxe sur les prestataires, partenaires ou consommateurs, existants ou à venir. L’effet économique de la taxe sur les services numériques sera supporté par leurs équipes et/ou leurs actionnaires. Il devrait se matérialiser par des progressions de rémunérations moindres pour les collaborateurs, les partenaires et les actionnaires, avec une prise de risque plus conséquente pour tous en raison de la fragilisation des business model. Ceci explique probablement pourquoi l’écosystème numérique français s’était montré particulièrement inquiet de la mise en place de cette nouvelle fiscalité sur les services numériques.

On le voit bien, traiter d’un sujet fiscal en omettant d’analyser son incidence ne peut mener qu’aux contresens.

A cet égard, on ne peut que recommander au législateur de prêter plus d’attention à cette notion clef qu’est l’incidence, en exigeant de vraies études d’impact ex ante, intégrant les critères sur lesquels les textes seront susceptibles d’être évalués ex post et, le cas échéant, abandonnés s’il s’avérait qu’ils ne produisaient pas les effets escomptés lors de leur vote.

Cette démarche est clef pour analyser l’impact des décisions fiscales, mais aussi réglementaires. Nombre d’obligations censées n’impacter que les entreprises ont dans les faits une incidence sur les consommateurs, sous la forme de coûts ou complexités supplémentaires.

20210202_point_incidence_fiscale

NOTES

- KOTILIKOFF Laurence et SUMMERS Lawrence H. (1986), NBER working paper series tax incidence 3, Working Paper No. 1864, page 1.

- SMITH Adam (1776), La Richesse des Nations, traduction 1881, chapitre II.

- SMITH Adam (1776), op. cit., chapitre VI.

- RICARDO David (1817), Des principes de l’économie politique et de l’impôt (trad. française, 1847), chapitre IX.

- SAY Jean-Baptiste (1840), Cours complet d’économie politique pratique, Société Belge de librairie, par exemple page 497.

- SAY Jean-Baptiste (1840), op. cit., page 507. Extrait complet : « L’impôt que le producteur est obligé de payer fait partie de ses frais de production; c’est une difficulté qu’il rencontre sur son chemin, qu’il ne parvient à surmonter qu’en payant une certaine somme. Et comme il ne peut continuer à produire qu’autant que tous ses frais de production (sa peine comprise) se trouvent remboursés, il faut bien qu’il augmente le prix de ses produits; et de cette manière fasse supporter au moins une forte partie de l’impôt à ses consommateurs ».

- Quand l’élasticité est nulle, la demande ne varie pas à la hausse ou à la baisse quand le prix varie. La demande reste inchangée quel que soit le prix. C’est notamment le cas des produits de première nécessité : bien que le prix augmente, la consommation se maintient car il existe peu de produits de substitution. Quand l’élasticité est négative, un changement de prix à la hausse est susceptible de provoquer une variation à la baisse des volumes de la demande (et inversement).

- SAUVEPLANE Paul et SIMULA Laurent pour le Conseil des prélèvements obligatoires (2017), Où va l’impôt sur les sociétés ?, Rapport particulier n°6 Document de travail, page 5.

- SIMULA Laurent et TRANNOY Alain (2009), « Incidence de l’impôt sur les sociétés », Revue française d’économie 2009/3 (Volume XXIV), pages 3 à 39.

- Voir par exemple LAURE Maurice (1956), Traité de politique fiscale, p.59

- SIMULA Laurent et TRANNOY Alain (2009), op. cit., page 18.

- SIMULA Laurent et TRANNOY Alain (2009), op. cit., page 3-4.

- Voir par exemple HARBERGER Arnold (1962), « The Incidence of the Corporate Income Tax », Journal of Political Economy, vol. 70, n°3, pp. 215-240.

- LEROY-BEAULIEU Paul (1910), Traité d’économie politique, p 877.

- LAURE Maurice (1956), op. cit., p.60.

- Voir par exemple SIMULA Laurent et TRANNOY Alain (2009), op. cit., page 36-37 pour une revue de la littérature, avec notamment Arulampalan et al. [2008] estimant qu’un 1 $ d’impôt sur les bénéfices en plus réduit les salaires de 92 centimes à long terme; Felix [2006] estimant qu’une augmentation de 10 % de l’impôt sur les sociétés diminue le salaire brut annuel de 7 %; Hasset et Mathur [2006] concluant qu’une hausse de 1 % du taux de l’impôt sur les sociétés est associée à une baisse de 1 % du taux de salaire; Aus dem Moore et Kasten [2009] montrant qu’une hausse de 1 $ de l’impôt sur les sociétés par employé se traduit par une baisse de salaire comprise entre 80 centimes et 117 centimes; Desai et al. [2007] trouvant qu’entre 45 % et 75 % de l’impôt sur les sociétés sont payés par le travail, le reste étant supporté par le capital.

- La fiscalité des géants du net américain était loin d’être aussi anecdotique que ce qui a été dit. L’analyse de leurs résultats montre que Google, Amazon, Facebook ou Apple ont payé ou provisionné au titre de l’impôt sur les sociétés 24 % de leurs bénéfices mondiaux durant les 5 années précédant l’adoption de la taxe GAFA. Ce taux, légèrement supérieur à la moyenne constatée dans l’OCDE, est cohérent avec ce que l’on observait pour les grandes entreprises européennes. Sur les 5 dernières années, les GAFA ont supporté 1 point de fiscalité en plus que les entreprises constituant les indices Euro Stoxx 50 et Stoxx Europe 50. Voir MARQUES Nicolas (2019), La taxation française des services numériques, un constat erroné, des effets pervers, mars, 58 pages.

- Extraits de l’Étude d’impact du Projet de loi portant création d’une taxe sur les services numériques et modification de la trajectoire de baisse de l’impôt sur les sociétés : « Sous l’hypothèse que les acteurs concernés disposeraient d’une certaine faculté à ne pas la répercuter en totalité dans leurs prix, elle ne paraît pas de nature à avoir un impact macroéconomique significatif… Compte tenu de la structure oligopolistique des marchés des services taxés, l’essentiel du rendement prévisible est concentré sur un petit nombre de groupes qui captent globalement l’essentiel de la valeur créée. Les entreprises taxées sont susceptibles de répercuter une partie de la taxe dans les prix des prestations qu’elles appliquent auprès d’autres entreprises. Une telle répercussion peut notamment être limitée par le souhait des redevables de ne pas dégrader leur compétitivité par rapport à leurs concurrents. » ECOE1902865L/Bleue-1 pages 19-20.

- PELLEFIGUE Julien (2019), Taxe sur les services numériques – Étude d’impact économique, Deloitte Taj, mars 2019, page 3.

- MARQUES Nicolas (2019), La taxation française des services numériques, un constat erroné, des effets pervers, Institut économique Molinari, Paris-Bruxelles, mars 2019, page 31.

- Cité par NOISETTE Thierry (2019), « Amazon ne veut pas de la taxe Gafa, vous allez donc payer plus cher », Le Nouvel observateur, 1er octobre.

- NOISETTE Thierry (2019), op. cit.

- « Your proceeds will … be adjusted in Germany, France, Italy, and the United Kingdom, and will be calculated based on the tax-exclusive price. However, prices on the App Store will not change. » Upcoming tax and price changes for apps and in-app purchases.

- Voir par exemple Assemblée Nationale, réponse à la question N° 22418 de M. Philippe LATOMBE (Mouvement Démocrate et apparentés – Vendée) « La marketplace d’Amazon entre pleinement dans le champ de la taxe sur les services numériques … il n’appartient pas au Gouvernement de commenter le choix annoncé par le groupe concerné d’augmenter ses prix, ni celui consistant à présenter ce choix comme une conséquence de l’institution de la taxe dont il est redevable. »