Washington devrait oublier Keynes et faire appel à Hayek

Extrait d’un article publié en anglais dans le Wall Street Journal du 4 février 2009.

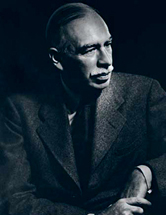

« À long terme, nous sommes tous morts », lançait John Maynard Keynes. Keynes, un économiste britannique influent, utilisait cette phrase pour esquiver les problèmes à long terme de ses propositions politiques. Son analyse de la Grande Dépression a redéfini la science économique dans les années 1930 en affirmant que l’augmentation des dépenses publiques lors d’une récession pouvait relancer l’économie.

Le président Barack Obama et le Parti démocrate (dont probablement très peu ont lu le livre de Keynes de 1936 Théorie générale de l’emploi, de l’intérêt et de la monnaie) ont déterré les justifications de l’économiste éteint, opportunes pour justifier les dépenses de leur plan de relance. Mais personne ne pose la question la plus importante : Keynes avait-il raison?

Selon le prix Nobel Friedrich Hayek, un contemporain de Keynes et son plus grand critique, Keynes « était guidé par une idée centrale… que l’emploi va toujours de pair avec la demande globale de biens de consommation ». Keynes insistait pour que le gouvernement intervienne dans l’économie afin de maintenir la demande globale et le plein emploi, dans le but de faire face aux éventuelles récessions. Selon lui, le gouvernement devrait emprunter de l’argent et le dépenser au cours de ces périodes.

La pensée de Keynes faisait le grand écart avec l’économie classique car les agrégats macroéconomiques comme la ‘demande globale’ n’avaient pas de fondement dans la science microéconomique de l’action humaine. Comme le faisait remarquer Hayek, « les disciples de Keynes semblent avoir jeté par-dessus bord la théorie traditionnelle de la détermination des prix, essentielle à la science économique et ont par conséquent, à mon avis, cessé de comprendre l’économie ».

Les économistes classiques avaient, jusqu’à cette époque, favorisé les budgets équilibrés et la modération dans la politique fiscale. L’idée que la « demande globale » dirige l’investissement et l’emploi rompt avec cette tradition, et laisse le champ libre aux décideurs politiques. Dans la construction intellectuelle de Keynes, les dépenses de l’État sont en effet un élément clé dans la détermination de la demande globale. Les dépenses publiques stimulent l’économie à court terme.

Pour le lauréat du prix Nobel James Buchanan, la grande faille du keynésianisme est qu’il ignore l’intérêt individuel des politiciens qui font les budgets et il sert d’excuse à des dépenses qui autrement auraient été considérées comme irresponsables. Il est toujours très difficile de fermer le « robinet » lorsque la conjoncture économique s’améliore, et Keynes a allègrement ignoré les effets à long terme de la dette publique.

C’est pour cette raison que Keynes est aussi populaire à Washington. Il justifie les folies dépensières. Mais il ne peut toutefois pas justifier la charge fiscale transmise aux générations futures.

Si personne ne semble s’inquiéter du fait qu’il va falloir financer le plan de relance de plus d’un trillion de dollars, il faut quand même s’accorder sur le fait que l’argent devra bien venir de quelque part : des taxes plus élevées, des emprunts ou encore la création monétaire.

Si le gouvernement emprunte pour payer le plan de relance, il devra créer de la monnaie ou augmenter les impôts pour rembourser l’emprunt. Si le gouvernement augmente les impôts pour payer le plan de relance, il aura pris à Pierre pour donner à Paul. S’il imprime de l’argent, cela augmentera l’inflation, et entraînera une diminution de la valeur du dollar. Ce qui sera in fine prendre à Paul pour rembourser Paul avec de la monnaie dévaluée.

Prélever l’argent de l’économie privée – par le biais de taxes ou par l’inflation – pour financer des dépenses qui ne permettront pas de réaliser de vrais gains économiques est pire que de ne rien faire.

Il y a des années, j’ai développé la « courbe d’Armey » pour expliquer l’impact négatif du gouvernement sur la prospérité. L’idée, empruntée à la courbe d’Arthur Laffer (qui démontre que « trop d’impôt tue l’impôt »), est que passé un certain seuil l’économie privée n’arrive plus à supporter la charge des dépenses de l’État. Les dépenses de « relance » font souvent plus de mal que de bien parce qu’elles retirent davantage de ressources du système que ce qu’elles n’en créent. Cela détruit ainsi des emplois et mène à la stagnation et à une moindre prospérité pour tous.

Hayek, dont les célèbres débats avec Keynes ont donné lieu à une série d’articles après la sortie de la « théorie générale », considérait que le cycle économique (l’expansion puis la récession) est essentiellement un phénomène monétaire créé par l’action des gouvernements. En gonflant artificiellement la disponibilité de la monnaie et du crédit, ils créent la crise financière.

Une bonne politique monétaire doit permettre au système des prix de communiquer les connaissances dispersées entre des millions d’acteurs économiques et ainsi d’assurer une allocation rationnelle des capitaux et de la main-d’oeuvre. Manipuler l’économie par la dépense publique – en enlevant aux uns pour redistribuer aux autres selon des objectifs politiques – suppose que le gouvernement sait mieux comment dépenser et investir que les individus au centre du système.

Les plans de relance qui répondent davantage à des objectifs politiques qu’à des critères d’efficacité sont la suite logique du keynésianisme. Il s’agit de politique et de pouvoir, pas d’arguments économiques justes.