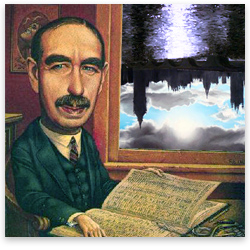

Le monde à l’envers de John Maynard Keynes

Ce texte est un extrait traduit de l’anglais d’un article publié le 23 avril 2009 sur le site du Ludwig von Mises Institute.

Dans son oeuvre, John Maynard Keynes a souvent fait usage d’un langage fleuri, parlant par exemple d’« esprit animal » ou de « trappe à liquidité » pour décrire ce qu’il ne parvenait pas à comprendre. […]

Ainsi, par exemple, il ne comprenait pas pourquoi certains individus peuvent investir dans des activités risquées qui permettent à l’économie de croître et de créer des emplois. Il a donc parlé d’« esprit animal » sans voir qu’il s’agissait là de motivation à réaliser un profit. […] De manière similaire, le manque d’investissement serait également causé par un problème psychologique, qu’il a nommé « trappe à liquidité ». Ceci survient lorsque les investisseurs cherchent à détenir des encaisses monétaires liquides et quand la politique monétaire – par la baisse des taux d’intérêts – ne permet plus d’accroître les investissements.

Le problème de Keynes est qu’il pense que si les entrepreneurs perdent collectivement leurs nerfs, le gouvernement doit socialiser l’investissement, soutenir la demande et l’emploi, et fournir des garanties permettant de ramener l’économie au plein-emploi. Il ne comprenait pas le fonctionnement de l’économie, et ne pouvait donc pas comprendre comment l’économie peut se rééquilibre durant la phase de récession.

Le problème actuel est que Bush, Obama, Geithner et Summers s’en tiennent tous à la partition écrite par Keynes, le Prix Nobel Paul Krugman jouant le rôle de chef d’orchestre. Au lieu de cela, si nous avions seulement laissé les marchés fonctionner librement, l’économie aurait certainement déjà atteint son point le plus bas; des entreprises comme AIG renaîtraient de la faillite et le taux de chômage baisserait au lieu de continuer à augmenter. […]

De manière ironique, en adoptant les positions keynésiennes, nous avons perdu nos « esprits animaux » et nous souffrons d’un autre problème psychologique : la crainte. Les gouvernements ont entrepris des politiques extrêmement ambitieuses qui réduisent grandement la motivation par le profit. L’activité première des entrepreneurs n’est plus de chercher de nouvelles opportunités de profit dans l’économie. Au contraire, nombre d’entre eux consacrent leurs efforts à préserver leur capital où cherchent à obtenir un sauvetage par le gouvernement.

La préservation du capital suppose de placer sa richesse dans des actifs peu risqués tels que les obligations d’État, la monnaie, les comptes de dépôts ou l’or. Ainsi les agents économiques épargnent davantage et réduisent le poids de leur dette pour se protéger. Mais selon la terminologie keynésienne, nous sommes tombés dans une trappe à liquidités très dangereuse.

Pour Keynes, une trappe à liquidités se forme quand des agents économiques apeurés tentent d’épargner davantage et de consommer moins. Selon son raisonnement, moins de consommation nuit aux entreprises et à la production, ce qui menace tant les entreprises que l’emploi. Les revenus plus faibles qui seront distribués signifient, en d’autres termes, que des tentatives pour épargner davantage résultent une aggravation de l’économie.

La trappe à liquidité serait donc liée à la thésaurisation et à l’épargne. Alors que la thésaurisation est globalement mal vue parmi les économistes, il s’agit en réalité d’une très bonne chose. Les individus ne thésaurisent pas des ressources de manière irrationnelle; ils thésaurisent car c’est un moyen pour eux de se protéger contre des situations dangereuses. La récession, l’inflation, la guerre, ou d’autres difficulté de ce type sont des phénomènes typiques qui poussent les individus à thésauriser.

L’augmentation de l’épargne aide au fonctionnement de l’économie, mais la thésaurisation est elle aussi une bonne chose car elle facilité le processus de déflation, ce qui rend plus aisée la reprise. Si les individus réduisent leur consommation (la demande), alors les prix baissent. Comme les ressources et les biens, y compris le travail, deviennent moins chers, le pouvoir d’achat de chaque dollar thésaurisé augmente. Tous les prix qui étaient artificiellement gonflé pendant la phase de boom – en particulier le foncier, le capital, et d’autres classes d’actifs – retrouvent des niveaux plus bas. Les dettes sont liquidées, le stock d’épargne est reconstitué, et la perspective d’un retour à la prospérité apparaît, tout d’abord parmi les producteurs, puis parmi les consommateurs. La thésaurisation accélère la déflation, et celle-ci accélère le processus de correction.

L’épargne thésaurisée permet finalement d’améliorer la qualité de la plupart des bilans, alors que dans une économie dominée par les politiques keynésiennes ceci prend un temps très long. Pendant ce temps, les individus peuvent perdre confiance dans le marché et dans l’investissement. Ils peuvent se mettre à thésauriser de manière permanente. C’est ce qui est arrivé à de nombreux Américains qui ont connu la Grande Dépression. L’épargne et la frugalité, bien qu’étant admirables, sont devenues une sorte de cicatrice psychologique qu’ils ont portée pour le restant de leur vie.

Les politiques d’inspiration keynésienne ont résulté dans des désastres tels que la Grande Dépression, la « stagflation » des États-Unis entre 1970 et 1982, ou dans les conséquences de la bulle japonaise. Chacun a duré plus de dix ans. Face à cela, une correction par le marché serait amplement préférable. Sans les sauvetages et sans les « filets de sécurité » mis en place par les gouvernements, il y aurait davantage de thésaurisation, une déflation plus rapide, davantage de faillites dans un premier temps, mais un retour beaucoup plus rapide à la prospérité. […]

Certaines entreprises en faillite disparaîtraient du paysage économique et leurs ressources seraient achetées par d’autres entrepreneurs à des prix très bas. […] D’autres entreprises poursuivraient leur activité en préservant la majorité des emplois, mais les faillites réduiraient l’endettement ainsi que les coûts, et offriraient une opportunité de renégocier les contrats ainsi que les salaires.

L’environnement économique qui suit une faillite se compose de nouveaux propriétaires bien moins endettés et dont l’« esprit animal » n’a pas été étouffé. Les entreprises seraient moins endettées et supporteraient dès lors moins de coûts structurels. Certains consommateurs jouiraient d’une monnaie thésaurisée importante et auraient l’opportunité d’acheter des ressources à des prix beaucoup plus bas qu’auparavant. L’économie entière entrerait alors dans une phase de reprise, qui pourrait lui permettre d’atteindre rapidement la croissance et le plein-emploi. De manière encore plus importante, en ne sauvant pas les canards boiteux, on ne créé pas d’aléa moral qui pousse les entrepreneurs à croire qu’ils peuvent compter sur les sauvetages dans le futur.

Parce qu’ils ne comprennent pas le fonctionnement du marché, les keynésiens pensent qu’il s’agit là d’une chimère. Pourtant, si l’on suit la recette de l’école autrichienne d’économie consistant à permettre la liquidation des dettes et des entreprises en faillite, à permettre aux prix de baisser sans inflation monétaire, à ne pas soutenir l’emploi ou subventionner le chômage, et à ne pas décourager l’épargne, on permet la reprise économique la plus rapide possible, et l’on réduit l’amplitude des dégâts causés par la crise.