Réduire de 35 milliards les impôts de production français permettrait d’augmenter les rémunérations de 42 milliards en créant 750 000 emplois, sans creuser les déficits publics

Paris, le 15 novembre 2021 – L’Institut économique Molinari publie une étude inédite sur l’impact pour les entreprises, les ménages et les finances publiques d’une baisse des impôts de production français au niveau des autres pays de l’Union européenne.

Elle conclut qu’il faut oser la relance, au moyen d’une baisse drastique de ces impôts anti-production, pour inverser les tendances négatives à l’œuvre, en misant sur les forces productives françaises.

LA FISCALITE OU L’EMPLOI

- Une réduction de 35 milliards d’euros des impôts de production est nécessaire pour harmoniser la fiscalité française au niveau européen, en plus de la baisse décidée par le gouvernement dans le cadre du plan de relance, limitée à 10 milliards d’euros.

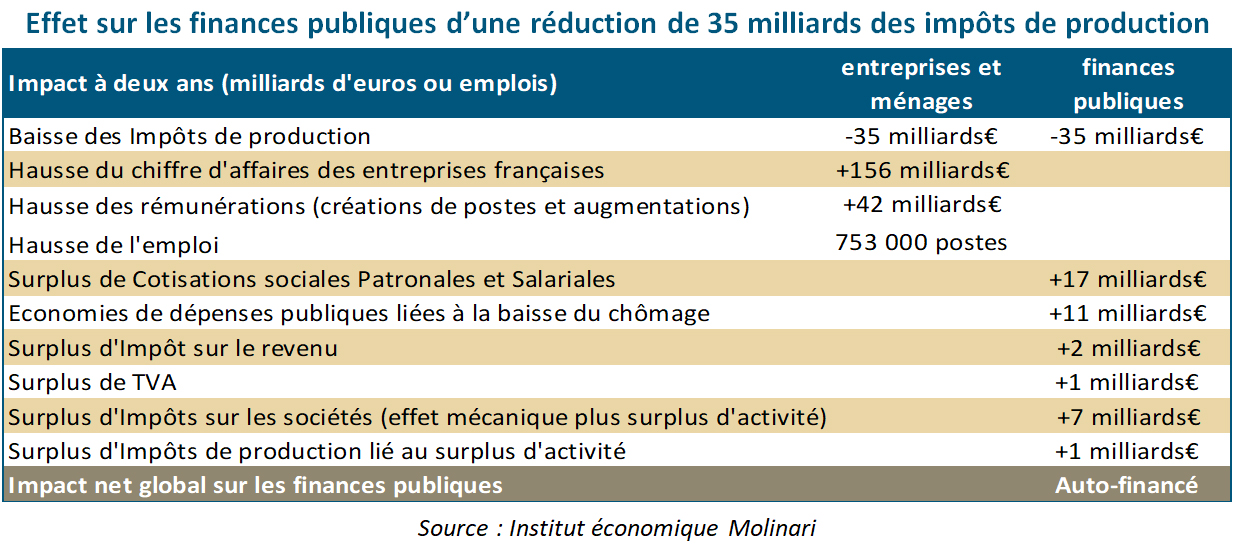

- Cette réduction générerait des effets d’entraînement gagnants-gagnants massifs, avec 156 milliards d’euros de chiffre d’affaires supplémentaires, 42 milliards de rémunérations, 12 milliards d’excédents nets pour un coût nul pour les finances publiques à deux ans.

- Les premiers gagnants seraient les actifs, salariés ou chômeurs avec 25 milliards de salaires nets supplémentaires et 750 000 créations d’emplois.

Aligner les impôts de production français sur la moyenne européenne permettrait de distribuer 25 milliards de salaires nets supplémentaires, cotisations sociales déduites, et de créer 750 000 emplois. La France comblerait une part significative de son sur-chômage, évalué à 1,3 million de chômeurs en trop par rapport à l’Allemagne à fin septembre.

UNE FISCALITE QUI RAPPORTE AUTANT QU’ELLE COUTE

- La baisse des impôts de production serait compensée au bout de 2 ans par la baisse des dépenses liées au chômage (11 milliards), les gains de cotisations sociales (+17 milliards), d’impôts sur les sociétés (+7 milliards) et sur le revenu (+2 milliards), de TVA (+1 milliard).

- Il est possible d’harmoniser à la baisse la fiscalité de production, sans réviser à la hausse les autres fiscalités ou creuser les déficits publics. La fiscalité « aval » compense les 2/3 du manque-à-gagner, sans qu’il soit nécessaire d’augmenter les taux d’imposition actuels. La réduction des dépenses publiques liées à la baisse du chômage compense le reste.

UN ENJEU POUR L’ECONOMIE ET LES SECTEURS D’ACTIVITE

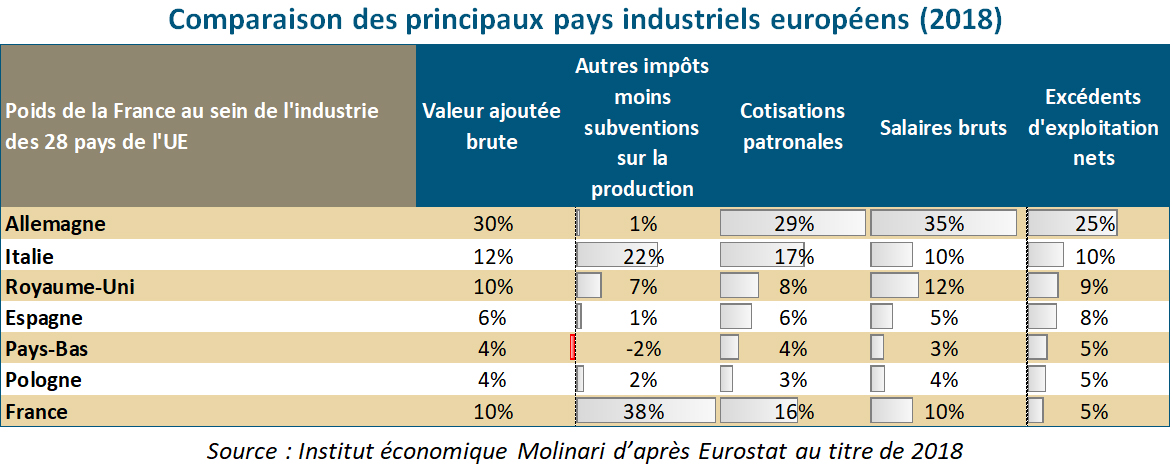

- Les comparaisons montrent que l’économie française souffre d’un niveau d’impôts de production sans rapport avec sa création de valeur ajoutée.

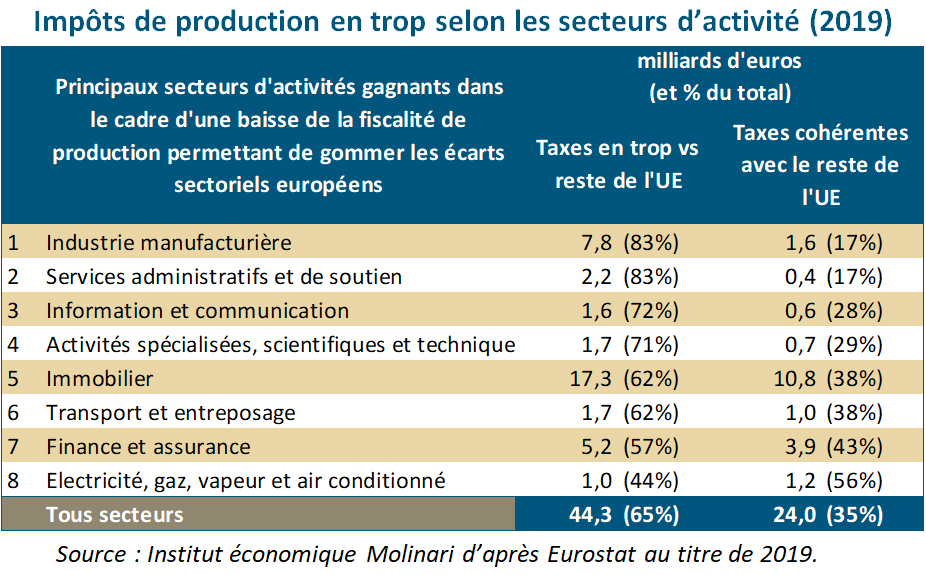

- La France représentait en 2019 33 % des impôts de production nets dans l’Union européenne à 28 pour seulement 15 % de la création de valeur ajoutée.

- Il faudrait supprimer entre les 3/4 de la fiscalité de production dans la communication, les services administratifs et de soutien, le transport et l’entreposage pour se mettre au niveau européen. Dans l’industrie, il faudrait aller encore plus loin, en supprimant les 4/5ème de la fiscalité de production.

- L’industrie hexagonale est pénalisée par des impôts sur la production représentant 38 % de l’UE, alors qu’elle réalisait seulement 10 % de la valeur ajoutée en 2018. C’est la fiscalité de production et, dans une moindre mesure, les cotisations patronales qui expliquent son manque de compétitivité, les salaires bruts n’étant pas en cause.

UN ENJEU POUR LES SALARIES ET LES CHOMEURS QUI SUPPORTENT L’INCIDENCE DE CETTE FISCALITE

- La fiscalité de production, insensible aux performances et à la santé des entreprises, constitue un danger pour la survie des activités et des emplois français à faible marge, comme l’illustre la fermeture de l’usine de pneumatiques Bridgestone de Béthune. Avec 7 millions d’impôts de production en 2018, cette activité ne pouvait pas être rentable en France. Elle générait 5 millions de pertes, créées par la dureté de la fiscalité française. Au même titre, d’autres sites industriels sont menacés (Alcatel-Lucent, Jacob-Delafon, Michelin, Schneider Electric, Verallia…) par le manque de compétitivité.

- Le maintien de cette fiscalité, qu’il était prévu d’éteindre avec l’avènement de la TVA dans les années 1950-60, est un double contresens. Il favorise les destructions d’emplois dans les secteurs traditionnels à faibles marges, exposés à la concurrence. Il dissuade la création d’emplois dans les domaines d’avenir.

- L’incidence fiscale montre qu’in fine le coût de la fiscalité de production est répercuté sur les salariés et les chômeurs.

Le coût de la fiscalité sur les entreprises se répercute sur les ménages dans des proportions dépendant du pouvoir respectif des consommateurs, salariés ou actionnaires. Dans les domaines exposés à une concurrence significative, l’incidence repose peu sur les consommateurs qui ont accès à des produits étrangers plus compétitifs. Elle repose plus sur les actionnaires et les salariés, selon des temporalités variables. Les actionnaires, moins mobiles à court terme, sont contraints d’assumer, au départ, une part significative de la fiscalité de production. Mais ils peuvent réduire à moyen terme leurs investissements, voire se désengager des pays avec des fiscalités trop développées. Les actifs, salariés ou chômeurs, sont les moins mobiles. Ce sont eux qui supportent l’essentiel de la fiscalité de production, sous la forme de salaires ou de taux d’emplois moindres.

UN ENJEU POUR LES COLLECTIVITES LOCALES

- Les finances publiques ne seraient pas déstabilisées par la réduction des impôts de production. En revanche, il conviendra de compenser le manque-à-gagner des collectivités locales qui perçoivent l’essentiel d’une fiscalité de production (66 %) qui représente 28 % de leur financement.

- La solution la plus prometteuse est le partage des fiscalités traditionnelles, à l’image de ce que font de nombreux pays avec les taxes sur la consommation (Canada, Espagne ou Etats-Unis), l’impôt sur le revenu (Danemark, Finlande, Islande et Norvège ou Suède) ou l’impôt sur les sociétés (Allemagne).

CITATIONS

Pierre Bentata, co-auteur de l’étude

« Nos simulations européennes confirment les travaux récents du Conseil d’analyse économique français, d’Asterès ou de Rexecode insistant sur le caractère contreproductif de la fiscalité de production française. Les impôts de production français sont dans les faits des impôts contre la production et l’emploi.

Notre analyse montre qu’il faudrait diviser par deux les impôts de production pour s’aligner sur nos voisins et que cela ne déstabiliserait pas nos finances publiques. La baisse de la fiscalité de production permettrait de créer 750 000 emplois, d’économiser 11 milliards sur les dépenses liées au chômage, d’augmenter les rémunérations de 42 milliards et de générer, par ricochet, une augmentation du rendement des fiscalités traditionnelles. Cette mesure de bon sens serait autofinancée, l’impôt étant collecté en aval au lieu d’être collecté en amont, là où il a un effet désincitatif ».

Nicolas Marques, directeur général de l’Institut économique Molinari (IEM) et co-auteur de l’étude.

« L’enjeu n’est pas de choisir entre la fiscalité de production et les déficits, il est d’écarter les fiscalités qui tuent la production et l’emploi français en s’appuyant uniquement sur celles qui sont compatibles avec une création de richesses profitant au plus grand nombre.

En maintenant une fiscalité de production hors normes dans les dernières décennies, la France a rétrospectivement fait une erreur. Elle a déprimé son activité et l’emploi, ce qui a amplifié les déséquilibres des finances publiques au lieu d’aider à les résorber. Pour s’aligner sur nos voisins européens, il faudrait baisser cette fiscalité de 35 milliards d’euros par an, en plus de la réduction de 10 milliards déjà en vigueur ».

Cécile Philippe, présidente de l’Institut économique Molinari (IEM).

« La France contrevient aux enseignements de base de l’économie et de la fiscalité : éviter le recours aux fiscalités sur les facteurs de production qui laminent les activités à faible marge et rendent plus difficile la création de richesse ; se contenter de fiscalités sur la valeur ajoutée ou les revenus qui mettent à contribution les acteurs à due proportion de leurs ressources et s’adaptent à leur évolution.

Notre fiscalité excessive sur les facteurs de production chasse la production et les emplois en dehors de l’Hexagone. Les ressources financières qu’elle apporte à court terme sont chèrement payées. A long terme, notre fiscalité de production détruit notre capacité à créer de la richesse collective. Nos impôts de production nuisent au développement du tissu économique, nuisent à la progression des salaires et alimentent le chômage. Les démanteler doit être un enjeu national transpartisan ».

RESSOURCES

L’étude intitulée « Les Impôts de production, contre les salaires, l’emploi et la croissance » est disponible sur notre site.

POUR TOUTE INFORMATION OU INTERVIEW, CONTACTER

Nicolas Marques, directeur général, Institut économique Molinari, co-auteur.

(Paris, langue française)

nicolas@institutmolinari.org

+ 33 6 64 94 80 61

Ou Cécile Philippe, présidente, Institut économique Molinari

(Paris, Bruxelles, langue française ou anglaise)

cecile@institutmolinari.org

+33 6 78 86 98 58

AU SUJET DE L’IEM

L’Institut économique Molinari (IEM) est un organisme de recherche et d’éducation dont la mission est de favoriser la liberté et la responsabilité individuelles. L’Institut entend faciliter les changements, en suscitant un débat autour des idées reçues, génératrices de statu quo. Il vise à stimuler l’émergence de nouveaux consensus en proposant une analyse économique des politiques publiques, en illustrant l’intérêt de l’échange, ou en montrant l’intérêt de réglementations et de fiscalités plus clémentes. L’IEM est une organisation à but non lucratif financée par les cotisations volontaires de ses membres : individus, entreprises ou fondations. Affirmant son indépendance intellectuelle, il n’accepte aucune subvention publique.