La taxation française des services numériques, un constat erroné, des effets pervers

Étude inédite sur les résultats et la fiscalité de Google, Apple, Facebook, Amazon avec des comparaisons avec les principales capitalisations européennes présentes dans les indices Euro Stoxx 50 et Stoxx Europe 50.

Lire l’étude (format PDF)

Lire le communiqué de presse

Lire le communiqué de presse anglais

Lire l’entretien avec l’auteur publié dans La Tribune

SYNTHÈSE DE L’ETUDE

Depuis 2017, les autorités françaises défendent la mise en place d’une taxe GAFA censée corriger une « injustice » fiscale. Si l’on se fie aux déclarations officielles, les grands acteurs américains du numérique bénéficieraient d’une fiscalité particulièrement avantageuse. Ils supporteraient 14 points de fiscalité en moins que les entreprises traditionnelles françaises ou européennes.

Les ordres de grandeur véhiculés par les autorités française ne sont pas étayés. Les analyses théoriques, à partir des dispositions fiscales vigueur, et les analyses factuelles, à partir des résultats réellement observés des entreprises, montrent qu’ils ne doivent pas être pris pour argent comptant.

S’agissant de l’analyse théorique des différences de fiscalité, la Commission européenne s’appuie sur des modèles théoriques construits à partir des dispositions fiscales en vigueur (PwC et ZEU). À l’opposé du discours officiel, ces simulations montrent notamment que :

1. les entreprises européennes non consommatrices de recherche, développement et innovation sont susceptibles d’avoir des taux d’imposition deux fois plus élevés que celles investissant massivement en R&D ;

2. l’essentiel des différences de traitement fiscal relève des mesures nationales adoptées par les pays européens ayant souhaité moduler la fiscalité entre entreprises, selon qu’elles sont plus ou moins consommatrices de recherche, développement et d’innovation ;

3. en 2017, les acteurs Californiens ayant des dépenses significatives de recherche, développement et innovation supportaient, selon les simulations, 22,8 % d’impôts sur les bénéfices, contre 12,4 % pour des acteurs français comparables et 8,9 % pour ceux de l’UE ;

4. la France est le pire pays où localiser une activité n’ayant pas besoin de recherche, développement et d’innovation. Avec 38% de fiscalité contre 21 % pour la moyenne de l’UE, elle était dernière des 28 pays de l’UE. Comme le mettent en avant PwC et ZEW, ces simulations, construites à partir de cas types, ne peuvent pas être utilisées pour attester d’un déséquilibre fiscal entre entreprises digitales et traditionnelles(1).

S’agissant de la fiscalité réellement supportée par les grands du numérique américain – Google, Apple, Facebook et Amazon – l’analyse des résultats est sans appel. Elle contredit, là encore les ordres de grandeur dans le débat. Elle montre que les GAFA se sont acquittés de 24 % d’imposition sur leurs bénéfices mondiaux durant les 5 et 10 dernières années. Ce niveau de fiscalité, loin d’être anormalement bas, est légèrement supérieur à la fiscalité moyenne constatée dans l’OCDE.

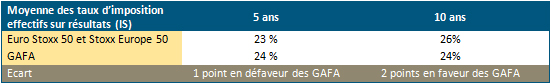

Les calculs de l’IEM montrent que les GAFA ont aussi une fiscalité cohérente avec les entreprises de la zone euro et le l’Europe constituant les indices Euro Stoxx 50 et Stoxx Europe 50. Sur les 5 dernières années, les GAFA ont eu 1 point de fiscalité en plus que ces entreprises européennes. Sur les 10 dernières années, ils ont supporté 2 points de moins de fiscalité.

Tableau 1 : Comparaison des impositions des GAFA et des principales entreprises

Données extraites des 5 et 10 derniers résultats annuels. Calculs des moyennes des taux d’impositions effectifs (ECTR) sur les résultats (IS) par l’IEM, détail des données en annexe. Chiffres sans BP, Essilor, Glencore, Nokia et Vodafone.

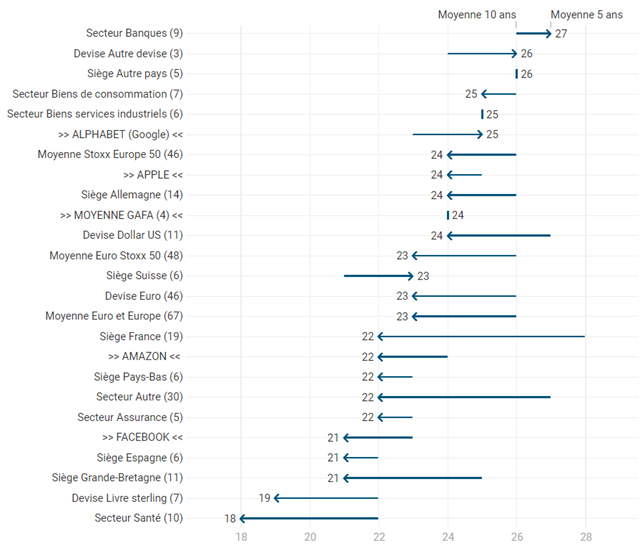

Figure 1 : Evolution des taux d’imposition effectifs sur les résultats (IS) des 4 GAFA et de 67 valeurs Euro et Europe sur 10 et 5 ans

Données extraites des résultats, calculs des taux d’imposition effectifs (ECTR) sur les résultats (IS) par l’IEM, détail des données en annexe. Les chiffres entre parenthèses précisent le nombre de valeurs prises en compte dans le calcul moyen, chiffres sans BP, Essilor, Glencore, Nokia et Vodafone.

La taxe française sur les services numériques (TSN), reposant sur un présupposé non étayé, conduira à introduire un nouvel impôt sur le chiffre d’affaires augmentant, une fois de plus, ce qu’on appelle les autres impôts de production. Elle renforcera un travers français, reconnu comme un frein au développement de notre économie et de son attractivité. En France, le montant des impôts de production « autres » est aussi élevé que celui de 23 pays de l’UE réunis, Allemagne comprise. En relatif, ces impôts de production étaient 2 fois plus élevés que la moyenne de l’UE et 6 fois plus élevés qu’en Allemagne.

L’analyse économique montre que cette mesure introduira des distorsions entre acteurs. La taxe sur le chiffre d’affaires, calculée en amont des bénéfices, défavorisera particulièrement les activités à taux de marges faibles. Le niveau de taxation du chiffre d’affaires prévu par la France est loin d’être anodin. Cela réduit mécaniquement les bénéfices liés aux activités ayant des marges inférieures ou égales à 3 %. Parmi les GAFA, Amazon serait particulièrement touché. Son taux de marge moyen monde était de 2,6 % sur les 10 dernières années. Ce résultat n’est pas une anomalie liée à cet acteur et à son business model. Si une taxe équivalente était appliquée sur l’activité mondiale des grandes entreprises Euro ou Europe, 20 % d’entre-elles verraient leur résultat avant impôt sur les sociétés amputé de 50 % ou plus.

La théorie de l’incidence fiscale montre aussi que la taxe risque de retomber in fine, au-delà des entreprises directement visées, sur les personnes physiques. Ce sont les consommateurs, les salariés ou les actionnaires des entreprises visés par la taxe ou travaillant avec ces entreprises ou leurs partenaires qui en feront les frais. Aussi, en bonne logique, une étude préalable d’impact économique approfondie serait souhaitable, à rebours des déclarations gouvernementales éludant la question fondamentale de l’incidence fiscale(2).

Cette taxe est de nature à se disséminer dans l’économie française et européenne en créant des distorsions. Les gros acteurs américains, ayant pris de l’avance, devraient être à même de reporter son coût économique sur d’autres acteurs, consommateurs ou partenaires commerciaux. Il est à craindre que la taxe française pénalise avant tout les acteurs numériques européens (Blablacar, Criteo, Le bon coin, Se loger, Spotify, SoLocal…). N’ayant pas tous atteint la taille critique, ils risquent d’être moins à même de reporter l’incidence de la taxe sur d’autres acteurs. A l’opposé du discours insistant sur l’importance de l’émergence d’un numérique européen, la TSN pourrait complexifier la donne pour les européens et favoriser indirectement les grands groupes américains en place. Elle contribuerait à renforcer la concentration et la dépendance vis à-vis d’entreprises étrangères, dans un domaine en plein essor.

Si tel est le cas, nous nous pénaliserions durablement au nom d’un gain financier tout relatif. La taxe sur les services numériques est censée rapporter 0,03 % des recettes publiques françaises, une fois pris en compte son effet négatif sur les recettes d’impôt sur les sociétés(3).

Cette nouvelle taxe est aussi porteuse de risques pour les acteurs traditionnels ayant besoin de faire une mutation numérique pour garder un contact direct avec leurs clients. La frontière entre ancienne et nouvelle économie s’estompe avec la montée en puissance du digital dans tous les domaines. Les entreprises « traditionnelles » ont intérêt à se transformer en « plateformes ». Dans ce contexte, la taxe sur le service numérique risque de rattraper tôt ou tard les entreprises européennes. Elle pourrait freiner leur capacité à rattraper les pure-player ayant déjà pris une avance significative.

Contrairement à l’approche poussée par l’OCDE, la TSN présente de multiples inconvénients. En s’appuyant sur une couche de fiscalité en amont du résultat, elle fait peser une hypothèque sur le développement d’acteurs digitaux européens, risque d’affaiblir la concurrence et, in fine, de pénaliser l’économie et les consommateurs français et européens.

Tous ces éléments militent pour qu’une évaluation économique détaillée, la moins partisane et la plus contradictoire possible, soit faite dans le cadre des travaux parlementaires. Cette démarche est un prérequis pour qu’un vrai débat factuel puisse avoir lieu en France et éviter de mettre en oeuvre une fiscalité contreproductive.

Notes

1. « The study does not calculate EATRs using tax information for actual companies or sectors ; more importantly, the study cannot be used to compare the tax burdens of “digital” and “traditional” companies. In interviews with Bloomberg, Law360, and Disco, Prof. Spengel of ZEW made clear that the study does not support conclusions that the digital sector is undertaxed. » PwC (2018) Understanding the ZEW-PwC Report, “Digital Tax Index, 2017”, https://www.pwc.com/us/en/press-rel…

« Christoph Spengel — the first-named author on both studies referred to by the commission, produced for German research institute ZEW — (…) told Law360 that “it is not correct to state that the digital sector is undertaxed. » An excise tax on turnover is not the right answer, he added, « as it is not possible to distinguish digital from nondigital turnover. Such a tax would also result in double taxation ». SCHICKLER, Jack (2018), EU Study’s Author Doubts Digital Transactions Undertaxed, Law360, 6 mars 2018.

2. Interview de Bruno Le Maire par Le Parisien. Le Parisien : « Qui payera cette nouvelle taxe ? ». Réponse de Bruno Le Maire : « Aucun particulier et aucun utilisateur de services ne seront concernés. Elle touchera les très grandes entreprises qui font un chiffre d’affaires mondial sur leurs activités numériques de 750 M€ au niveau mondial et un chiffre d’affaires en France de plus de 25 M€ ». La réponse du ministre, cantonnée à la dimension juridique, n’a pas de valeur économique et pratique faute d’aborder l’incidence réelle de la taxe. CASSEL Boris et CAZES Séverine (2019), « Taxer les géants du numérique, une question de justice fiscale », affirme Bruno Le Maire Le Parisien, 2 mars 2019.

3. Le gouvernement table sur 500 millions d’euros de recettes brutes, soit 0,04 % des 1 232 660 millions d’euros de recettes constatée en 2017(source Eurostat, Total general government revenue, série Government revenue, expenditure and main aggregates [gov_10a_main], mise à jour du 21 janvier 2019).

Mais cette taxe, prélevée en amont des résultats, comprimera les résultats avant impôt et donc les recettes d’impôt sur les sociétés. Comme l’explique le ministre « Cela aura pour effet de réduire jusqu’à un tiers du montant de cette taxe pour les entreprises qui payent leurs impôts en France » (CASSEL Boris et CAZES Séverine (2019), « Taxer les géants du numérique, une question de justice fiscale », affirme Bruno Le Maire Le Parisien, 2 mars 2019).

D’où des chiffrages de gains nets autour de 400 millions d’euros, représentant 0,03 % des recettes publiques constatées en 2017.