Les systèmes de retraite

Texte d’opinion publié le 10 janvier 2013 sur 24hGold.

Le Conseil d’orientation des retraites (COR) a publié le 19 décembre 2012 son 11ème rapport. Celui-ci dresse un état des lieux de notre système de retraite et effectue différentes projections sur ses besoins de financement jusqu’à l’horizon 2060. Il devrait également servir de base de discussion entre les partenaires sociaux dès début 2013.

C’est l’occasion de faire un point sur les différents modes de fonctionnement des systèmes de retraite qui peuvent exister et de voir quels pourraient être les compléments ou les alternatives au modèle français qui semble à bout de souffle. Évidemment, ces systèmes ne s’excluent pas l’un l’autre, c’est-à-dire qu’ils peuvent coexister et s’additionner dans un même pays.

Les systèmes de retraite peuvent d’abord se décomposer en deux grandes familles : il s’agit de la répartition et de la capitalisation.

Dans un système de retraite par répartition, les actifs payent des cotisations qui sont redistribuées aux retraités sous forme de prestations. Par son fonctionnement, la retraite par répartition peut donc être considérée comme un système pyramidal de type Ponzi-Madoff. Le cotisant d’aujourd’hui n’a aucun droit réel et dépend entièrement des générations futures et de leur capacité à payer.

À l’inverse, la retraite par capitalisation consiste en un placement de l’épargne du cotisant dans des fonds investis sur le long terme, ce qui est d’ailleurs très bénéfique pour l’économie. Les fonds placés peuvent rester propriété des déposants ou être collectivisés. Ils sont investis dans différentes classes d’actifs comme les actions, les obligations, l’immobilier, les matières premières (par exemple l’or) etc.

La retraite, qu’elle soit par répartition ou par capitalisation, peut être à cotisation définie ou à prestation définie.

Un régime à cotisation définie est par nature équilibré : les pensionnés se partagent les cotisations des actifs. Dans un système par répartition, les retraités se partagent les cotisations annuelles. Dans un système par capitalisation, ils sont rémunérés par des fonds alimentés des cotisations de l’année en cours et des années antérieures.

Dans un régime à prestations définies, les cotisants acquièrent des droits à des prestations qui leur sont versées indépendamment de l’équilibre financier du régime, le déficit étant le plus souvent comblé par le budget étatique ou par la dette sociale.

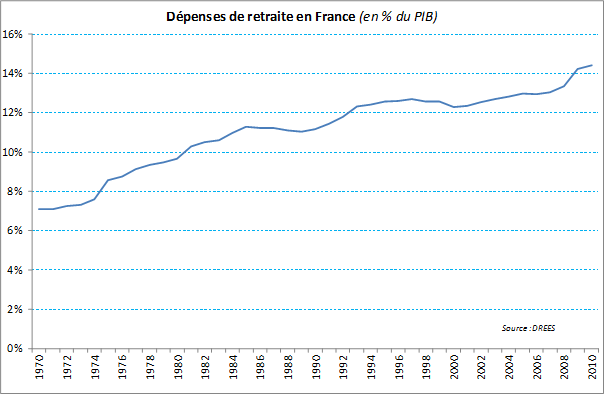

Le régime français de retraites actuel est un système par répartition à prestations définies. Des sociétés de secours mutuels furent développées en France dès le début du 19ème siècle pour protéger les ouvriers, mais la réglementation contraignante a longtemps entravé le développement de ces dernières qui finissent par voir leurs fonds siphonnés par le régime de Vichy. La répartition est en effet instaurée le 15 mars 1941 par René Belin, ministre du Travail de Pétain et intègre la Sécurité sociale en 1945. Les dépenses de retraites sont croissantes depuis de nombreuses années, même si le COR pronostique une stabilisation et même une légère régression à moyen-long terme.

Frédéric Bastiat avait averti en son temps des dangers d’une mutualisation excessive associée à une déresponsabilisation croissante (Les Harmonies Économiques, 1850) :

« J’ai vu surgir spontanément des sociétés de secours mutuel, il y a plus de vingt-cinq ans, parmi les ouvriers et les artisans les plus dénués, dans les villages les plus pauvres du département des Landes […] Dans toutes les localités où elles existent, elles ont fait un bien immense […]

Leur écueil naturel est dans le déplacement de la Responsabilité. Ce n’est jamais sans créer pour l’avenir de grands dangers et de grandes difficultés qu’on soustrait l’individu aux conséquences de ses propres actes. »

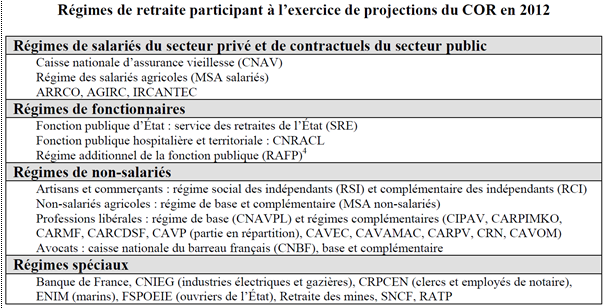

Le système déresponsabilisant de la répartition associé à son fonctionnement par prestations définies a inévitablement abouti à un déséquilibre financier. Les difficultés de gestion du système ont été accentuées par la multiplicité des régimes existants, chacun tirant la couverture à soi et essayant de faire porter les efforts financiers sur les autres. Les dernières simulations du COR ont ainsi pris en compte 33 des principaux régimes de retraite obligatoires (de base et complémentaires) :

Un rééquilibrage du système peut se réaliser en jouant sur trois paramètres. On peut d’abord allonger la durée de cotisation (reculer l’âge de départ à la retraite), ce qui permet à la fois d’augmenter le volume de cotisations et de diminuer la masse des pensions. On peut ensuite accroître les versements de cotisations en augmentant le taux de cotisation. Enfin, une diminution des pensions versées peut s’effectuer en limitant ou gelant les revalorisations des retraites. Évidemment, il existe une quatrième piste qui consiste à ne pas avoir un système équilibré, et donc à devoir recourir à l’impôt et à la dette pour verser les retraites. Mais il est difficile de déterminer précisément l’ampleur de cette subvention publique dans la mesure où les déséquilibres des retraites des agents de l’État peuvent être compensés par une augmentation de la cotisation employeur, ce dernier étant …l’État.

Pour assurer sa pérennité, le système français a besoin de trouver un équilibre financier, ce qui nécessitera des réformes courageuses. Il faudra notamment introduire, le plus tôt possible, la retraite individuelle par capitalisation et remettre à plat le système par répartition. S’inspirant du modèle suédois, il devra être transformé en un système unique par points, fusionnant tous les régimes, et à cotisations définies.

Après un diplôme de Statisticien et d’Actuaire à l’Institut de Statistique de l’Université Pierre et Marie Curie (Université Paris VI), Yann Henry a d’abord exercé la fonction d’économiste, avant de se tourner vers l’actuariat et l’ingénierie financière. Il travaille actuellement dans la direction financière d’une grande banque française.