Le cycle économique et les gratte-ciel

Texte d’opinion publié dans Le Temps le 25 janvier 2012.

Barclays Capital a publié le 12 janvier une étude dans laquelle elle suggère aux investisseurs de se méfier de l’Inde et de la Chine. Pourquoi ? Parce que ce sont dans ces deux pays que se trouveront bientôt les plus hauts gratte-ciel du monde. Les chantiers s’y multiplient. La Chine compterait 56% des gratte-ciel en construction dans le monde. Du côté de l’Inde, deux tours géantes viennent d’y être achevées et 14 autres sont en construction. En 2016, on devrait y inaugurer la deuxième plus grande tour du monde, la « Tower of India », 700 mètres. Ce genre de corrélation peut faire sourire et suscite en général le scepticisme. Il ne semble, en effet, pas évident d’y voir une relation de cause à effet.

Cet indice « gratte-ciel » créé par l’économiste Andrew Laurence en 1999, sans être parfait, montre néanmoins un lien fort entre la construction de gratte-ciel toujours plus hauts et l’explosion d’une crise financière. Ainsi, le lancement de la construction du Chrysler building a lieu un an avant le fameux jeudi noir annonçant le début de la Grande dépression aux États-Unis. Il sera finalement inauguré le 28 mai 1930, devenant ainsi le building le plus haut du monde à l’époque (319 mètres). De même, la tour Burj Khalifa à Dubaï, géante de plus de 800 mètres, fut inaugurée au moment où l’émirat était rattrapé par une crise financière.

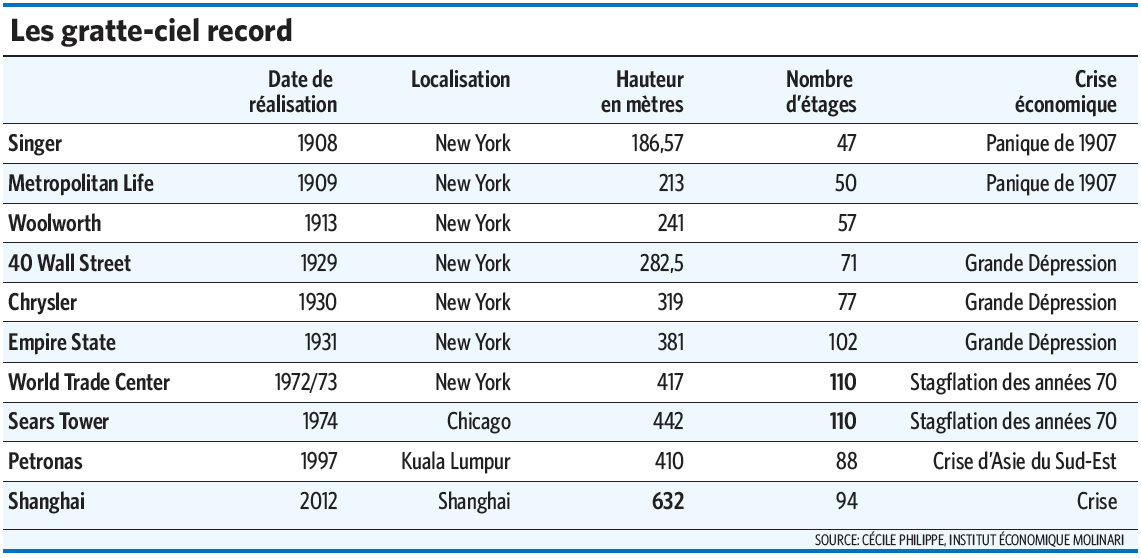

Il existe de nombreux autres cas indiquant cette forte corrélation comme indiqué dans le tableau ci-dessous[[Thornton, Mark, « Skyscrapers and Business Cycle, » The Quaterly Journal of Austrian Economics, vol.8, n°1, 2005, pp 51-74.]].

L’indice n’est certes pas infaillible puisque Lawrence indique lui-même qu’il a failli à prédire une crise en 1913 lorsqu’un nouveau record est atteint avec la construction du Woolworth building. De même, la crise financière au Japon n’a pas coïncidé avec l’érection d’un nouveau record du monde en la matière. Reste que comme l’explique l’économiste Mark Thornton dans un excellent article sur le sujet, sans être une cause des cycles économiques, la construction de gratte-ciel toujours plus hauts peut en être un bon indicateur d’une crise sous-jacente.

Pourquoi ? Parce qu’aujourd’hui « les gratte-ciel sont au coeur de l’organisation du monde capitaliste moderne. C’est là que les décisions y sont prises et transmises à tout le système et que les commerçants communiquent et échangent des informations et des biens. »

Du coup, le cycle économique qui frappe de plein fouet le monde des affaires a de forte chance d’avoir un impact sur les buildings. Les économistes de l’école dite d’économie autrichienne (Richard Cantillon, Ludwig von Mises, le prix Nobel d’économie Friedrich Hayek) expliquent comment la manipulation des taux d’intérêt par les banques centrales entraîne une expansion du crédit, elle-même à l’origine d’un boom à travers la multiplication d’investissement apparemment rentables – dont ces structures géantes – qui déboucheront sur une crise financière et monétaire en bout de ligne.

La baisse du taux d’intérêt peut ainsi influencer de trois manières différentes, et néanmoins interconnectées, le désir de construire des gratte-ciel toujours plus hauts. C’est ainsi qu’on peut effectivement découvrir que les buildings les plus hauts du monde sont souvent construits pendant des périodes où le taux d’intérêt est artificiellement poussé à la baisse par rapport à ce qu’il serait sinon naturellement.

Le premier effet d’une baisse du taux d’intérêt est d’augmenter la valeur de la propriété foncière et de diminuer le coût du capital. En effet, elle réduit le coût d’opportunité à posséder des terrains et contribue donc à en augmenter la valeur. On peut aussi dire que lorsque le taux d’intérêt baisse, la demande pour des terrains augmente puisqu’il devient moins coûteux de les acquérir. Du fait d’une baisse du coût du capital en général, il devient donc intéressant de développer des structures plus capitalistiques, c’est-à-dire d’allonger la structure de production. Dans le centre des affaires, cela signifie une utilisation plus intensive des terrains et donc la construction de bâtiments plus hauts. En effet, comme le précise Thornton « le prix plus élevé des terrains réduit le coût par étage des hauts gratte-ciel versus des structures de plus petite taille et crée donc une incitation à construire des buildings plus hauts afin de répartir le coût du terrain sur un nombre d’étages plus grand.»

Ensuite, la baisse des taux d’intérêt a un impact sur la taille des firmes. Dans la mesure où le coût du capital est moins élevé, les entreprises ont intérêt à croître afin de bénéficier d’économies d’échelle. Elles ont alors tendance à se doter de sièges sociaux et de bureaux plus nombreux et plus grands, ce qui augmente la demande pour des espaces de travail au coeur des villes. Cette demande suscite aussi une hausse des loyers qui elle-même encourage la construction de plus d’espaces et donc de gratte-ciel plus hauts.

Enfin, le dernier effet porte sur les techniques de construction, en amont du chantier lui-même et source d’un allongement plus grand encore du processus de production. Au fur et à mesure que la taille des bâtiments augmente, les contraintes s’intensifient et obligent tous les fournisseurs et constructeurs à plancher sur de nouveaux moyens d’assurer la solidité de la structure, de la ventiler, etc.

Tout ceci est rendu possible par une politique de taux d’intérêt bas. Dès lors que cette politique change (sous l’effet de pressions inflationnistes, par exemple) et que les taux remontent, le processus s’inverse et les projets qui semblaient rentables ne le sont plus et la crise éclate. Elle peut cependant clairement avoir suscité la construction de ces projets pharaoniques.

Par conséquent, si l’indice de construction n’est pas une boule de cristal, il existe des arguments économiques solides pour lier le cycle économique à des records en matière de construction. La mise en garde de Barclays Capital à l’égard de la Chine et de l’Inde est donc intéressante et pose la question des politiques monétaires expansionnistes qui y sont sans doute menées.

Cécile Philippe est directrice générale de l’Institut économique Molinari.